Этот калькулятор позволяет рассчитать точную суму налога на продажу недвижимого имущества.

Калькулятор налога с продажи квартиры

|

Налог с продажи квартиры является налогом на доходы физического лица и равняется 13 процентам. Однако, не всегда нужно платить этот налог. Первое, что необходимо иметь ввиду, это недавнее изменение в налоговом кодексе, которое вводит новые правила расчета налога для собственников, получивших квартиру в собственность после 1 января 2016 года.

Если квартира получена в собственность до 1 января 2016 года

Тут действует очень простое правило: необходимость платить налог с продажи квартиры зависит только от срока владения квартирой.

- Если квартира находится в собственности более 3-х лет, то при продаже платить налог не нужно.

- Если квартира находится в собственности менее 3-х лет, то при продаже необходимо заплатить налог.

Если квартира получена в собственность после 1 января 2016 года

Минимальный срок владения увеличился до 5 лет. Значит, если продавать квартиру раньше, придется заплатить налог.

Если исключения, при которых минимальный срок владения – 3 года:

- Жилье получено в наследство.

- Квартира куплена у члена семьи или близкого родственника.

- Квартира приватизирована после 1 января 2016 года.

- Жилье получено по договору пожизненного содержания с иждивением.

- Если это единственное жилье. (Условие действует с 1 января 2020 года)

Жилье считается единственным, если нет другой жилой собственности, в том числе комнат и долей. Также жилье будет считаться единственным, если оно продано в течение 90 дней со дня покупки новой недвижимости.

Налоговый вычет

Существует два типа вычетов при продаже квартиры:

1. Фиксированный вычет в 1 000 000 рублей. Налогооблагаемый доход с продажи квартиры может быть уменьшен на эту сумму.

Например, стоимость квартиры 3 500 000 руб. Тогда доход, с которого необходимо заплатить налог будет равен

Налогооблагаемая база = 3 500 000 — 1 000 000 = 2 500 000 руб.

2. Вычет в размере расходов, связанных с покупкой квартиры. В этом случае налог фактически начисляется только на прибыль, полученной от перепродажи.

Например, гражданин Иванов купил квартиру за 5 000 000 рублей. А через 2 года продал за 6 000 000 рублей. В качестве вычета здесь можно использовать сумму покупки, при наличии договора купли-продажи. Таким образом, заплатить налог придется с разницы:

Налогооблагаемая база = 6 000 000 — 5 000 000 = 1 000 000 рублей.

Более того, если вы покупали квартиру в ипотеку, то сумму уплаченных процентов можно также включить в вычет. Для подтверждения этих расходов необходимо лишь взять в банке соответствующую справку.

Как рассчитать налог с продажи квартиры

Доход, полученный в результате продажи недвижимости, облагается налогом по ставке 13%.

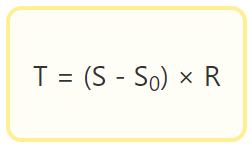

Формула для расчета налога с продажи квартиры следующая:

- S – стоимость объекта недвижимости

- S0 – налоговый вычет

- R – налоговая ставка, %

Например, Вася купил квартиру за 6 млн. руб., а продал за 12 млн. руб. Рассчитаем, сколько ему придется заплатить в бюджет:

- Доход Васи составил 12 000 000 — 6 000 000 = 6 000 000 руб.

- С этой суммы необходимо заплатить 13%. 6 000 000 × 13% = 780 000 руб.

Закон не позволит искусственно занизить стоимость квартиры с целью уменьшения налога. Если стоимость, прописанная в договоре купли-продажи ниже, чем кадастровая стоимость × 0.7, то доход от продажи рассчитывается как кадастровая стоимость × 0.7

Не верьте калькулятор врет. В Налоговом кодексе не предусмотрен выбор между расходами на покупку квартиры и вычетом 1000 000

Налогообложению подлежат только доходы а не сумма проданной квартиры, поэтому цена покупки квартиры всегда уменьшает налогооблагаемую базу и еще минус 1000 000 налоговой вышет и только от этой суммы считается налог